HOME>相続について

相続が終了した方

既に提出した相続税の申告書が、相続税申告の経験豊富な税理士が作成したものでない場合、 相続税を納めすぎている可能性があります。

次のような方は相続税の還付の可能性があります。

医者に内科、外科等の専門医があるように、税理士にも経験値が大事な税金があります。

多くの税理士は会社の法人税をメインにしています。法人税メインの税理士です。

一方、相続税を得意とする税理士も存在します。相続税を強みとする税理士です。 相続税の申告において、「土地の評価」というものが重要な意味をもちます。「土地の評価」には税法だけでなく不動産関連の法律も複雑に絡み合い、法人税メインの税理士だと見落としてしまうような特例がたくさんあります。

普段から会社の相談ばかり受けている税理士ですと「土地の評価」には不慣れにならざるを得ません。 そこで、既に提出した申告書が法人税メイン税理士の作成したものであれば、「土地の評価」に見直すべき余地が残されている可能性が高いのです。

| 1年以内の場合 | 「更正の請求」という手続きをとります。 |

| 1年超5年以内の場合 | 「嘆願」という手続きをとります。 |

複数の土地を所有しているほど誤った土地の評価をしている場合、還付税額が大きくなる可能性が高くなります。

- 広い土地(500㎡以上)

- 形がいびつな土地

- 都市計画道路の予定地

- 騒音のある土地(空港の近くや線路沿い等)

- 悪臭のする土地

- お墓に隣接した土地

- 高低差のある土地

- 高圧線が通っている土地

- 街中にある山林

- 道路に接していない土地

- 道路に少ししか接していない土地

- 土壌汚染のある土地

相続税の申告書は机上だけで作成できてしまいます。 相続税を得意とする税理士であれば基本的とも思える現地調査ですが、行っていない税理士も少なくありません。この他、単純なミスによる場合もあります。

アパートの敷金等

多くの特例があり相続に不慣れな税理士だと見落とすものもあります。

サービスの流れ(完全成功報酬)

| メール又はお電話にて相談内容の確認 場合によっては直接ご面談も承ります。 |

|

| 契約(この段階では料金は発生しません) |

|

| 税務署への提出書類の作成・提出 |

|

| 税務署から相続税の還付 |

|

| 当事務所からのお見積書・請求書発行 |

|

| 報酬のお支払 |

完全成功報酬です。

相続税還付金額の20%~30%となっておりますので、 戻ってきた還付金の中からお支払することができます。相続税が還付されなかった場合、報酬料金は一切発生しません。

※現地調査等の交通費は別途精算させていただいております。

形式的には配偶者や子、孫など家族の名前となっている預金だが、その家族の収入等を考えると、 それは家族の名義を使っているだけであって、実質的には亡くなった人の預金のこと。 同様に「名義株式」というものもあります。

父が死亡した場合において子名義の預金があるとき、 次の2つの理由が考えられます。

1. 名義預金

2. 父から子に生前に預金を贈与していた

子には収入がないのですから、それは父の預金の名義を子に変えただけのものであり、父の遺産となります。

それが間違いなく贈与であったのか厳しく確認されます。

贈与ではなかったと認定されると、名義預金とされ父の遺産となります。 贈与とはあげる人の「あげます」、もらう人の「もらいます」という意思の表示があって初めて成立する契約です。 諾成契約と言います。

この意思表示が、親族間の場合、贈与契約書などを作成してきちんと行われていないことが多いのです。 すると、調査官は「それは贈与ではなく、単なる名義預金ですね」と言ってくるわけです。 贈与契約書という証拠がないため反論できないのです。

また、仮に贈与契約書を作成していたとしても、親がパソコン等で贈与契約書を作成、押印しそれを子が知らなかった場合や、 子があまりに幼かったりする場合には、「もらいます」という意思表示がされていないことになります。 この場合にも「贈与が成立していないので、名義預金ですね」と言われてしまいます。

とにかく名義預金は見落としがちです

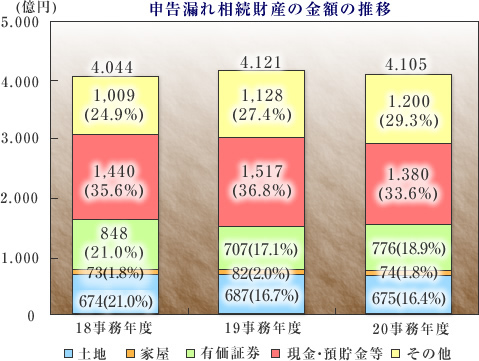

上記図を見てわかるように、現預金の申告漏れが圧倒的です。

これは、現預金を意図的に隠していたのではなく、名義預金の計上漏れが主な原因となっています。 会社メインの税理士は、相続税の申告に不慣れなため、この名義預金を見落として申告書を作成してしまうことが多いのです。

税務調査があったときに名義預金を発見されると、追加の税金に加えて加算税や延滞税といった本来不要なはずの税金を支払うことになります。 相続税を得意とする税理士に依頼し、最初から名義預金も含めた申告書を作成することがトータルのコストを抑えることになります。

税務調査において、調査官は無茶苦茶なことは言ってきません。 巷間、評判のよろしくない税務調査官ですが、私はそうは思いません。

日本は法治国家です。 調査官は法律のとおりに間違っているところを指摘してくるだけです。

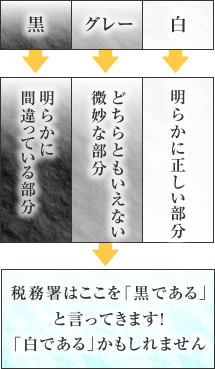

しかし、税法というものは曖昧な部分が多い法律であることは否めません。 したがって、税務上の判断をするにあたってどうしてもグレーな部分が出てきてしまいます。

ここが調査官の狙いどころです。

調査官はグレーを「黒である」と言ってきます。

相続税に不慣れな一般の方や会社メインの税理士ですと、調査官の言いなりで終わってしまうことになりかねません。

相続税を得意とする税理士であれば、「白である」と言い返すことができるかもしれないのです。